RSP:S&P500の銘柄に均等に投資をするETF

以前の記事で、SPYDの構成銘柄の割合をHDVおよびQQQと比較し、コロナ騒ぎでの大幅な下落との関係を見ました。

SPYDには不動産や金融などHDV、QQQとは異なる産業が構成銘柄の上位にあったことから、当時、大きな影響を受けていました。

セクター構成だけではなく、SPYDには他の特徴もあります。一つ目は構成銘柄が80社と限定的であること。二つ目は構成銘柄の配分がほぼ均等であることです。

80社のみで構成されているために分散が小さい。加えて、各銘柄の構成割合がほぼ均等であるために、少ない会社数でも影響を受けやすいのではないか、という考察を目にします。

SPYDは高配当銘柄を集めたETFであるため、成長著しい会社と比較すると株価の飛躍的な上昇は望めません。だから平時には上記の特徴はさほど不利にはならないのですが、危機的状況が起きた場合には顕著な短所になりかねないと思われます。

過去記事でRSP(Invesco S&P 500 Equal Weight ETF)というS&P500の銘柄に均等に投資をしているETFのパフォーマンスをS&P500と比較しました。

そこで、RSPも均等割合で投資するという性格から、どのようなものか調べてみます。

セクター構成

セクター構成を比較します。RSPは2026年1月31日時点、S&P500はVOOの構成を2025年12月31日時点で比較しています。

均等に重みづけされたRSPで最も高い割合は資本財で、金融と続き、ITは三番目となります。一方、S&P500ではITが三割を超えており、ITに偏っていることが分かります。

RSPとVOOのパフォーマンス

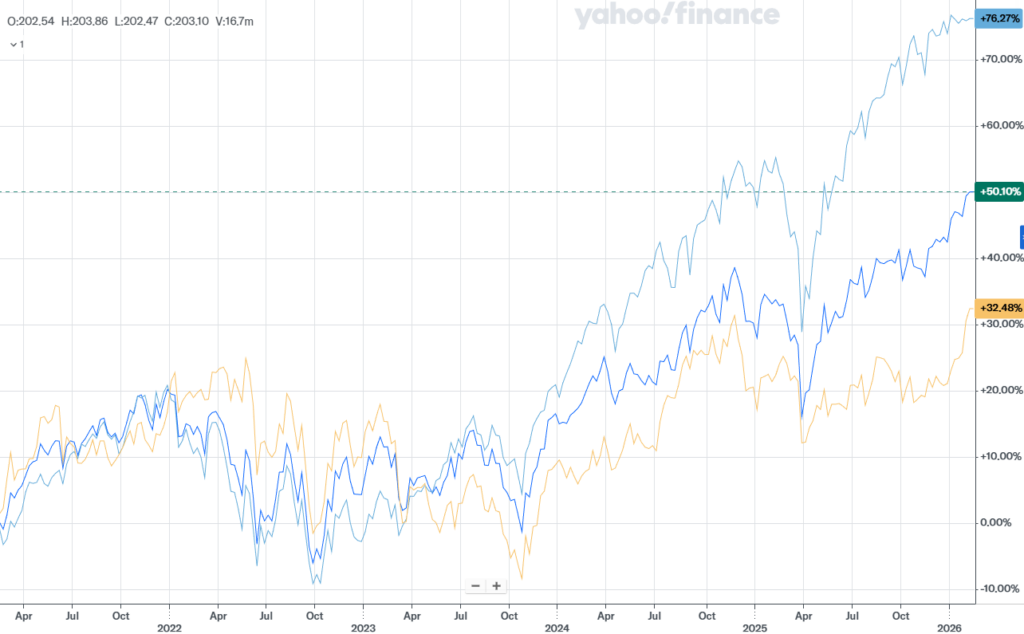

RSPとVOO(S&P500)のパフォーマンスを比較します。参考までにSPYDも含めています。

AIバブルが沸き上がっているため、ITの構成比率が高いVOOが高いパフォーマンスを示しています。

SPYDは配当ETFであるため、値動きは比較的大人し目となっていますが、下落時には大きな影響を受けることがあり、均等割合ならではの特徴が出ています。

RSPとVOOの差異

RSPは各銘柄に均等に投資することが、VOOのセクター構成と異なるものとなっています。そのため、テクノロジー関連企業がAIで盛り上がると、ITの構成割合が小さいRSPは不利となり、パフォーマンスに影響が出てきます。

加えて、最初に述べたように、均等割合での投資は、相対的に小型となる株の寄与度が大きくなる傾向にあります。そのような株はより値動きが激しくなることもあるため、ETF全体に影響を与えています。

RSPにしろ、SPYDにしろ、「S&P500」という看板のために、類似の動きをすると短絡的に考えてしまいそうですが、特徴がかなり異なることは頭に置いておきたいです。