S&P500という指数のおさらいです。 以前の記事でS&P Dow Jones Indices が選定した約500社の企業の株価を指数化して米国市場全体の健康度を測っていると述べました。

大企業500社の時価総額が米国市場全体の80%に相当し、ダウ指数やナスダック総合指数と異なり市場も複数にまたがっているため、この指数で全体の把握がしやすく、成長しているかもわかる仕掛けです。

VOICEROID解説動画

本記事の内容を、後述するInvescoのETFであるRSPの紹介と絡めて、動画解説を行っています。情報は動画作成時のものであることご了承ください。

時価総額加重平均型指数

このS&P500はどのように計算されているかというと、時価総額を、ある基準時点での時価総額合計で割って算出します。

さらにウエイト(重み)付けをするので、これらの指数のことを「時価総額加重平均型指数」と呼びます。 詳しい計算の仕方は「東証マネ部」のサイトをご覧ください。

完璧な指数/インデックスはない

時価総額加重平均型指数は数多く採用されていて、S&P500の他にはナスダック総合指数、日本のTOPIXもこの時価総額加重平均で算出されています。

一方で、ダウ平均や日経平均は「株価平均型指数」と呼ばれており、こちらは株価を合計して組み入れの銘柄数で割り算したものです。厳密には指数の連続性を保つために複数の要素を計算式に含めていて、特に割り算に使う除数が肝と言えます。

他にも様々な指数がありますが、近年は時価総額加重平均型指数を採用しているものが多いです。

ただ、完璧な指数/インデックスというものはなく、時価総額加重平均型指数は時価総額の大きい会社の影響を受けやすく、株価平均型指数は値がさ株(一株当たりの価格が高い株)の影響を受けやすいという特徴があります。

現在、S&P500はITが27.6%で、通信が11.3%とテクノロジー関連で四割近くを占めており、分散しているか、というと言いきれません。

株価平均型指数の日経平均でも同様です。例えば、2月12日の日経平均は組入れ銘柄のソフトバンク一社だけで132円押し上げました。そのため、日本株を持っている人の中には「日経平均が上がっているのに、自分の保有銘柄は下がっている」と感じた人もいるはずです。

指数は必ずしも自分の肌感覚や保有株のパフォーマンスとの関連を担保するものではありません。各指数の特徴を理解し利用、活用することが肝要です。

Invesco S&P 500 Equal Weight ETF(RSP)

S&P500に戻って話を進めると、S&P500は時価総額加重平均型指数と呼ばれるものであることが分かりました。

S&P500に連動するETFや投資信託が、時価総額加重平均が故に時価総額の大きい銘柄に影響されるのであれば、500銘柄を均等に投資してみたらどうでしょう。

米国には実際にそのようなETFがあります。

名称は「Invesco S&P 500 Equal Weight ETF」というもので、コード(ティッカー)はRSPです。

これは、時価総額が高い銘柄の割合が高くなってしまう通常のS&P500連動の商品に対して、すべての銘柄が均等(Equal Weight)であるため、割高になる株への投資金額が少なくなり、割安である株の投資金額が多くなります。

SPY、IVV、VOOといったS&P500に連動するETFと異なり、構成銘柄の割合を維持するための売買が避けられず、信託報酬は0.2%と高めです。

本家S&P500 vs. RSP

セクター構成

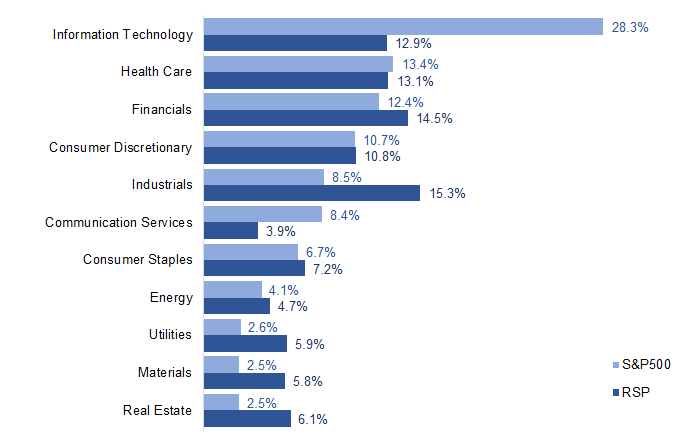

S&P500とRSPのセクター構成を比較すると、上述のS&P500の投資先が偏っていることが可視化されます。

均等に重みづけされたRSPで最も高い割合は資本財で、金融と続きます。S&P500ではITが三割近くに登り、不動産、素材などはRSPと異なる小さな割合となります。

パフォーマンス

このようなセクター構成がパフォーマンスにどのような影響を当たるのかを見てみます。S&P500に連動するETFのSPYと過去五年間で比較します。

2018年後半からの推移を見ると、SPYの方が良いパフォーマンスを示し始め、2020年の暴落からの戻りではSPYがRSPを大きく上回っています。

テクノロジー関連の好調さがSPYのパフォーマンスに反映されていると言えます。これは、2022年後半で差が縮んだものの、2023年に入ってからのAIバブルが到来してから差が一気に開いたことからも分かります。

本来、割安になる株は時価総額が低く、相対的に小型で成長の余地があるが故、均等の割合であれば成長の恩恵を受けられるはずなのではないかと想像します。

しかしながら、テクノロジー関連が好調で、テクノロジー系の大企業がさらなる成長を遂げているため、時価総額加重平均の方が有利になっています。

一方で、何かのはずみでテクノロジー関連に陰りがあると上図の線が入れ替わることはあると思いますが、ここ五年では、そのような状況に陥っていません。

RSPが日本上陸

RSPが主要なネット証券で取扱い

2023年6月20日にインベスコが、幾つかのETFを日本で発売とニュースリリースで発表しています。その内の一つにRSPが含まれています。

これに伴い、楽天証券やマネックス証券、SBI証券での取り扱われ、ようやく日本でも気軽に購入することが出来ます。

類似商品を探す

無理矢理に類似の商品を探してみると、「野村インデックスファンド・⽶国株式配当貴族」が近いのではないかと思いました。理由は、当ファンドがベンチマークにしているのは、S&P 500 Dividend Aristocrats というインデックスであり、このインデックスは各社均等になるように設定されているためです。

しかし、残念ながら組入銘柄数は500社ではなく、増配銘柄の60~70社程度で、RSPの代わりと言い難いです。

他に、SPYDがS&P 500 High Dividend Indexに連動し、構成銘柄が均等割合なので代用になるかもと思います。しかし、こちらも配当利回りで上位80銘柄を選んでいるため、類似とは言い切れません。

さて、近年はテクノロジー関連を中心としたインデックスを対象にした投資が注目されています。

S&P500で分散しているつもりで、NASDAQ100へ追加投資をすると、ポートフォリオが偏ることにもなりかねません。分散しているつもりがかなり偏っていることになった、ということも頭に置いておくことはよいかもしれません。