「投資をしよう!」と思ったあなたに、細かい説明を極力省略して簡潔に説明をする「はじめての投資」です。が、今回は情報多めです。

NISAの普及

2024年にNISA制度が変更となり、新NISAが開始されました。

旧制度のつみたてNISAは、年間40万円の新規投資で最長20年というルールでしたが、新NISAではつみたて投資枠において年間120万円まで、期間も無期限となっています。

成長投資枠と合計して最大1,800万円までが非課税対象となり、旧制度では、枠の上限が年間40万円(毎月3.3万円強)という縛りから年間120万円(毎月10万円)に拡大されて期間制限も無くなれば、利用しない理由はないものの、人々のマインドが大きく転換するわけもありません。

日本証券業協会による「2024年度(令和6年) 証券投資に関する全国調査(個人調査)」では、NISA口座を開設している割合は18.3%と、2021年調査の10.4%よりも増えたにも関わらず、まだ二割に届きません。

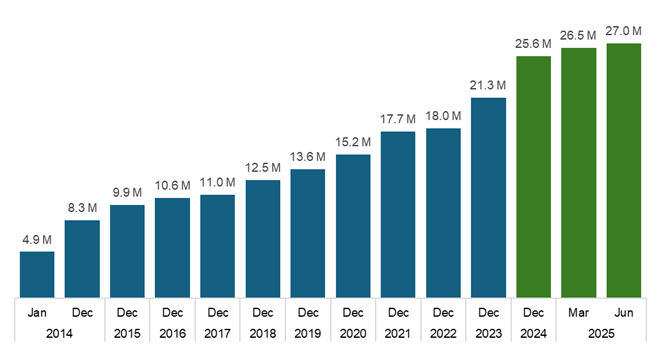

金融庁の利用状況調査で2025年以降の口座数データを確認します。2025年6月時点で2,700万口座ですが、そこから割合を推計しても二割弱。2027年末までに政府目標の3,400万口座は達成できるでしょうか。

資産運用しない理由

投資信託などで資産運用をしない理由を、証券投資に関する全国調査で探ると、NISAがよくわからない(39.2%)、資金がない(24.0%)、口座開設が面倒(11.8%)と言ったものがあります。

最も多い理由は「証券投資をするつもりがない(53.8%)」ですが、 なぜ「つもりがない」かは不明。

「つもりがない」を他設問から推察すると、「証券投資は必要ない」と回答した人に理由を問うたものがあります。

その回答には、損する可能性がある(43.2%)、知識がない(26.8%)、価格変動に気を遣うのが嫌(26.3%)、ギャンブルみたい(25.3%)、まとまった資金がない(21.2%)、などがあります。しかし「特に理由はない」が27.7%と、「なんとなく」する気はない人が一定存在することが分かります。

証券会社の口座を開いて、価格変動に一喜一憂し、少しでも元本を下回れば、それに耐えられずに売ってしまえば、損をするし、それはギャンブルのように感じてしまうのは理解できます。

ただ、それは投機性の高い金融商品と投資信託への長期投資とごっちゃになっている。知識がないことが一緒くたに捉えてしまう原因となっているかもしれません。

インデックス投資

投機性の低い投資信託への投資と言っても、投資信託商品は星の数ほどあります。

新NISAになってから、成長投資枠で購入可能な投資信託商品を見ると、「なんでこんなものを選んでいるのか?」「何か裏があるのでは?」と邪推するようなものもあります。

世間でよく耳にするインデックス投資はどのような商品なのか。

全世界株式(オルカン)とは

例えば、先進国市場および新興国市場の大型株と中型株を対象とするMSCI オール・カントリー・ワールドインデックスという指数があります。

米国が三分の二を占め、アップル、NVIDIA、マイクロソフトの三社で構成割合の10%を超えており、米国メインの指数に見えることは否めないものの、世界の企業に投資をしています。

この指数をベンチマークとする投資信託商品には、eMAXIS Slim全世界株式(オール・カントリー)、たわらノーロード全世界株式などがあります。

全世界株式(オルカン)のリターン

MSCI オール・カントリー・ワールドインデックスの平均の年リターンが、過去25年で約7%と言われています。この過去データがそのまま未来を表すとは限りませんが、目安にはなります。

さて、この7%のリターンはどれほどのものか。

10,000円の7%は700円。これが資産形成に役立つのか。

全世界株式(オルカン)へ20年間積み立てたら

新NISAでは、年間120万円のつみたて投資枠があります。毎月10万円積立ができる計算となりますが、上述の調査にもあるように、まとまった資金がないと回答した人も21%います。

まとまった資金とは言えないかもしれませんが、家計の見直しをして月一万円をなんとか捻出し、投資信託へ毎月20年間積み立てたらどうなるかをシミュレーションしてみます。

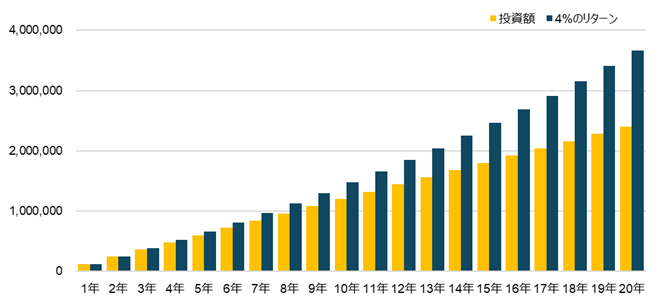

シナリオ1:年率4%

過去のパフォーマンスでは平均リターンが7%と言われていますが、少し保守的にしたシナリオです。

投資額総額240万円に対し、20年後には367万円に成長していきます。15年経過したあたりで、投資額とリターンの棒グラフの乖離が大きくなっていき、成長の加速が分かります。

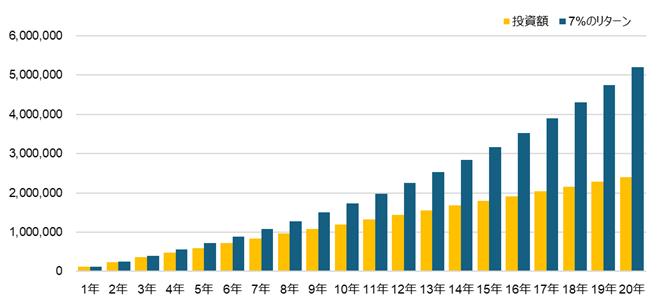

シナリオ2:年率7%

過去パフォーマンスの7%に合わせたシミュレーション結果では、投資額の240万円の倍以上となる520万円のリターンとなります。

投資額とリターンの棒グラフの差は12~13年くらいで開き始め、指数関数的にリターンが伸びていきます。

複利の力を侮ることなかれ

シミュレーションを見ても、「これは本当なのか?」とにわかに信じ難いと思います。

当然のことながら、実世界では暴落もあり、棒グラフの様に綺麗な上昇線を描くことはありません。ただ、着目したいのは、毎月家計をやりくりして捻出した240万円の成長です。

これには、複利の力が働いています。

一万円を7%複利で増やすとどうなるか。

- 10,000円

- 10,700円

- 11,449円

- 12,250円…

700円ずつが積み上がるわけではありません。増えたものに対する7%が上乗せされます。

金融広報中央委員会の金融リテラシー調査で上記と類似の設問があります。2022年の結果では、正解率が43%で米国の72%(2018年)と大きな乖離があります。

四則演算の組み合わせでできる計算ではあるものの、複利の考え方がないと、この計算結果への納得感を得るのは難しいと思うし、複利の力を侮ったままでは、何もしないまま時間を失っていくことにもなりかねません。

結果として、気づいた時には将来に備える時間も短くなってしまいます。

電卓を叩いたり、スプレッドシートで計算(エクセルではFV関数で計算可能)をしてみたりして是非実感できればと思います。

さいごに、投資信託を積み立てていくかどうかは、ご自身の判断に委ねます