投資をしていると、バークシャーハサウェイのウォーレン・バフェットの言葉を耳にしたり、投資行動のニュースを目にしたりすることがあると思います。

その言葉は切り取りで伝えられることもあり、投資方針を誤解していることもあるかもしれません。ニュースにしても、2025年2月の「バフェット氏がS&P500を全売却」などという見出しには動揺してしまうでしょう。センセーショナルな文言は、字面だけ捉えて脊髄反射で動くことなく、自分で一次ソースを調べたいものです。

こんな前置きで、今回はバフェット氏の言葉を借りたETFを紹介したいと思います。

Moatという単語があります。意味は堀。洋の東西を問わず、敵を寄せ付けないために城主は城の周囲に堀を設置してきました。

ビジネスでも、競合を寄せ付けない優位性を持つことが、事業成功につながると、バフェット氏は発言しています。

この優位性のことを堀に例え、その堀がある企業を集めたETFが、そのままMOATというティッカーで上場していて、楽天証券での取り扱いがあります。

更に、2024年2月には投資信託も楽天投信投資顧問から「楽天・モーニングスター・ワイド・モート・フォーカス・インデックス・ファンド」という名称で運用が開始されました。2025年2月時点で楽天証券、マネックス証券、松井証券、ニュース証券、三菱UFJ eスマート証券(旧auカブコム証券)で販売されています。

ETF、投資信託とニーズに合わせて投資がしやすくなったMOATは、S&P500を対象としたインデックス投資の補完になるのではないか、と気になったこともあり、見てみたいと思います。

【注意】本銘柄は個人の意見として記載しているのみで、推奨されるものではありません。ETFの商品内容を確認した上で、ご自身の責任で投資判断を下してください。

MOAT

ETFのMOATの正式名称は、VanEck Morningstar Wide Moat ETFと言い、VanEckという会社が運用しています。

VanEckは、van Eck家が有する同族会社で、1955年に米国の投資家向けに投資機会を提供する会社として、John van Eck氏が設立したのがルーツとなり、現在は息子が会社を引き継いでいます。

さて、MOATのETF情報を見てみます。

| MOAT | |

|---|---|

| 設定日 | 2012年4月24日 |

| 経費率 | 0.47% |

| 純資産 | 146.4億ドル |

| 銘柄数 | 55 |

| 利回り(30-Day SEC Yield) | 1.48% |

| インデックス | Morningstar Wide Moat Focus Index |

十年以上運用されています。純資産は、この記事の初稿を書いた2022年時点で68億ドルだったので、二年経過した2024年では倍以上になりましたが、2025年時点では純資産に大きな変化はありません。

MOATはMorningstarのインデックスをベンチマークとしています。Morningstarの調査により、競争的優位がある会社を選択しているインデックスです。

Morningstar Wide Moat Focus Index

インデックスを提供しているMorningstarの説明を見てみると、Morningstar Economic Moat Ratingといった株価とフェアバリューを基に算出した評点を使って銘柄を選択しています。その手順概要を下記に示します。

- 銘柄は、Morningstar US Market Indexから選定

- Morningstarのエクイティリサーチチームによるスクリーニング

- 株価/フェアバリューのレシオで最も低いものから40社を選定

各ステップには詳細のルールがあり、セクター構成も上限を定めていたりしています。また、銘柄は三月、六月、九月、十二月と四半期ごとに見直しを行っています。

MOATのことを知った時には、「堀のある会社」を定性的に見つけ出すのかと思ったのですが、定量的に行っています。これにより、構成銘柄には見慣れないものもあります。

銘柄・セクター構成

銘柄

MOATは2024年4月時点では55銘柄でしたが、2025年2月は52銘柄で構成されています。各銘柄の構成割合は均等に近いので、上位銘柄は参考程度としてください。

青のアンダーラインが引かれている銘柄は、2025年でも構成銘柄となっています。

| Name (Apr. 30, 2024) | % (Apr. 30, 2024) | Name (Feb. 20, 2025) | % (Feb. 20, 2025) |

|---|---|---|---|

| Alphabet Inc | 3.04% | Gilead Sciences Inc | 3.24% |

| RTX Corp | 2.85% | Corteva Inc | 2.82% |

| Teradyne Inc | 2.83% | The Walt Disney Co | 2.81% |

| The Charles Schwab Corp | 2.76% | The Boeing Co | 2.80% |

| Tyler Technologies Inc | 2.72% | NXP Semiconductors Nv | 2.78% |

| Corteva Inc | 2.70% | GE Healthcare Technologies Inc | 2.76% |

| International Flavors & Fragrances Inc | 2.69% | Bristol-Myers Squibb Co | 2.75% |

| The Estee Lauder Cos Inc | 2.58% | Alphabet Inc | 2.67% |

| Campbell Soup Co | 2.56% | Veeva Systems Inc | 2.61% |

| Allegion Plc | 2.54% | Altria Group Inc | 2.58% |

セクター構成

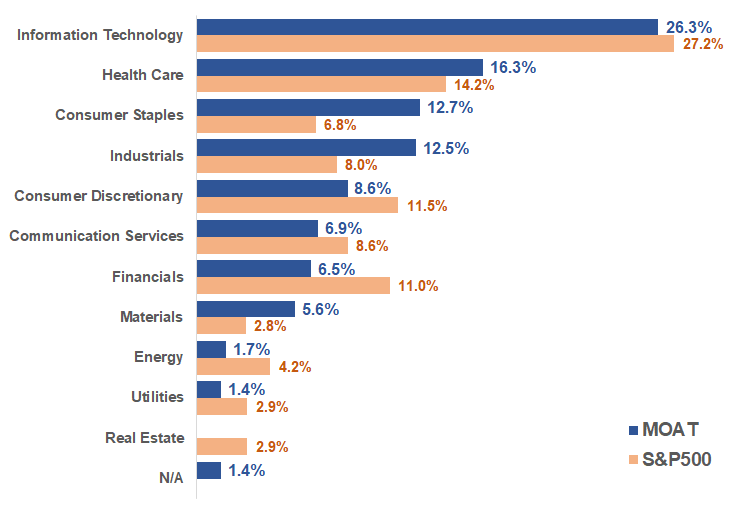

セクター構成では、S&P500はご存じの通り、ITの割合が最も高く三割を超えています。一方、MOATはヘルスケアが最も高く、資本財と続きます。

重複比較

更に、MOATとS&P500の比較をしてみます。

銘柄数の比較をすると、MOATの52銘柄の内、48銘柄がS&P500に含まれています。

「なんだ。そうであれば、S&P500でいいんじゃないか?」と思ってしまいそうです。

競合に攻め入れられない様な堀がある会社と言っても、定量的に選んでいるのであれば、結果的にS&P500に含まれている500社から、MOATの銘柄は選ばれてしまうのでしょう。

ここで、構成割合の重複に着目します。S&P500そのものの構成割合は分からないので、MOATとVOOで比較をすると、構成割合の重複は15%と割合は小さくなります。これは、MOAT銘柄の割合が1~3%に納まっているのに対し、S&P500は時価総額加重であることが寄与しています。

これは、MOATとVOOで重複している銘柄の構成割合の差を見ると理解できます。両ETFの中でMOATにおける構成割合が大きい銘柄を差が大きい順に十銘柄並べると、テクノロジー関連株は出てきません。

| Name | 差(MOAT-VOO) |

|---|---|

| Gilead Sciences Inc | 2.8% |

| Corteva Inc | 2.8% |

| GE Healthcare Technologies Inc | 2.7% |

| Veeva Systems Inc | 2.7% |

| The Boeing Co | 2.6% |

| Transunion | 2.6% |

| Bristol-Myers Squibb Co | 2.5% |

| Allegion Plc | 2.4% |

| The Walt Disney Co | 2.4% |

| NXP Semiconductors Nv | 2.4% |

こういった構成銘柄の性格の違いから、銘柄では殆ど重複しているのにもかかわらず、構成割合での重複が少ないという事が発生していると言えます。

パフォーマンス

セクター構成や重複で悩むより、パフォーマンスを比較してみましょう。すると、性格の違いが浮かび上がるかもしれません。

さて、MOATとS&P500のパフォーマンスを比較すると、2024年においては、MOATが4%の成長であるのに対し、S&P500は9%で、MOATの方が控えめです。

昨今のAIブームに沸き上がっているテクノロジー関連の銘柄の構成割合がMOATの方が小さいため、当然の結果と言えます。

MOATはS&P500の補完となるのか

AIブーム、Magnificent Sevenとキャッチーな言葉が躍っている中、MOATがS&P500に見劣りするのは否めません。

しかしながら、将来もこのパフォーマンスが約束されているかどうかは、誰にも分かりません。また、何かのイベントで下落に遭遇した場合、どの程度下がるのか、どれくらいで回復するのかも予測不能です。

そこで、競合に対する優位性を保持する企業に自分の資産を託すのか、ないしはS&P500、それよりも勢いのあるNASDAQ100に賭けるのか。リスク許容度と投資可能期間で検討する必要があることは言うまでもありません。

ただ、ETFだけではなく、投資信託も登場して積立で気軽に購入できるようになった今、検討する価値はあると思います。

VOICEROID動画解説

本ETFに関する動画を作成しています。情報は動画作成時のものとなります。