5月3日の記事ではバフェット氏の航空株売却のみに触れたので、5兆円規模の損失について続きを書きます。

「赤字5兆円」という刺激的な表現

2020年5月2日に行われたバークシャーハサウェイ株主総会に関するニュース記事は、航空株をすべて売却していたことを中心に報じられています。

同時に「最終赤字5兆円」という文字も目に入ります。

四月上旬にソフトバンクグループ(9984)が2020年3月期決算で9000億円、いや一兆円の赤字を見込んでいるというニュースがありました。この字面も刺激的でした。保有資産量が異なるため単純比較はできないものの、数字だけ見ると五倍の額はさらに刺激的です。

Googleで日本語のニュース検索をすると、日本経済新聞と朝日新聞が「5兆円」という単語を使っています。英語でニュース検索をかけると、「株主総会でのポイント」という表現が目に入り、伝え方のトーンにお国柄が出ています。

更にYouTubeでも検索すると、出てくる動画のサムネイルには「5兆円」という文字が躍っていて、思わずクリックしたくなるような作りが目立ちます。

マーケティング的にとらえれば、刺激を与えれば自分のところへ導線を引き込めるので、このような単語を使うことは理解できます。

バークシャーハサウェイは何の会社?

5兆円の話に行く前に、バフェット氏の名前が有名なので、「そもそもバークシャーハサウェイは何の会社?」と思う人も多いと思いますので、そこを明確にしておきましょう。

もともと紡績会社として始まったのですが、1996年に自動車保険のGEICOを買収し、1998年には、General Reという再保険会社の買収もしています。その後も保険会社の買収、設立を行い、保険ビジネスが中核になっています。

そのため、同社は損害保険会社として見られます。しかし、鉄道貨物事業、エネルギー事業、製造、サービス、小売りといった幅広い業種の会社を保有しているため、コングロマリットとも呼べるのではないでしょうか。

事業会社の運営に加え、上場会社の株式購入を通じた投資も事業として行っています。今回はこの投資事業が五兆円の損益に結びつきます。

5兆円の損益は会計基準変更によるもの

さて、五兆円の損益はどのようなものでしょうか。5月3日の日本経済新聞記事の一部を引用します。

業績面ではコロナ禍による株安が直撃した。20年1~3月期決算は、最終損益が497億ドル(5兆3100億ドル)の赤字となった。赤字額としては過去最大だ。前年同期は216億ドルの黒字だった。バークシャーは米アップルや米バンク・オブ・アメリカなど上場株を投資目的で1807億ドル保有する。2月以降の株安で評価損が膨らんだ。

米国では17年12月以降に始まる会計年度から、企業が保有する上場株の評価損益を純利益に反映させる会計基準が適用された。上場株を多く保有するバークシャーの最終損益は相場で振れやすくなった。鉄道やエネルギーなど連結対象事業の収益動向を映す営業利益は安定している。20年1~3月期の同利益は58億ドルとなり、前年同期比6%増となった。

日本経済新聞:https://www.nikkei.com/article/DGXMZO58768670T00C20A5I00000/

余談ですが記事の「5兆3100億ドル」はそのまま引用しています。5兆3100億円ですね。

この記事をさっと読んでも直ぐに理解し難いです。深堀するためにバークシャーハサウェイのプレスリリースを読んでみます。

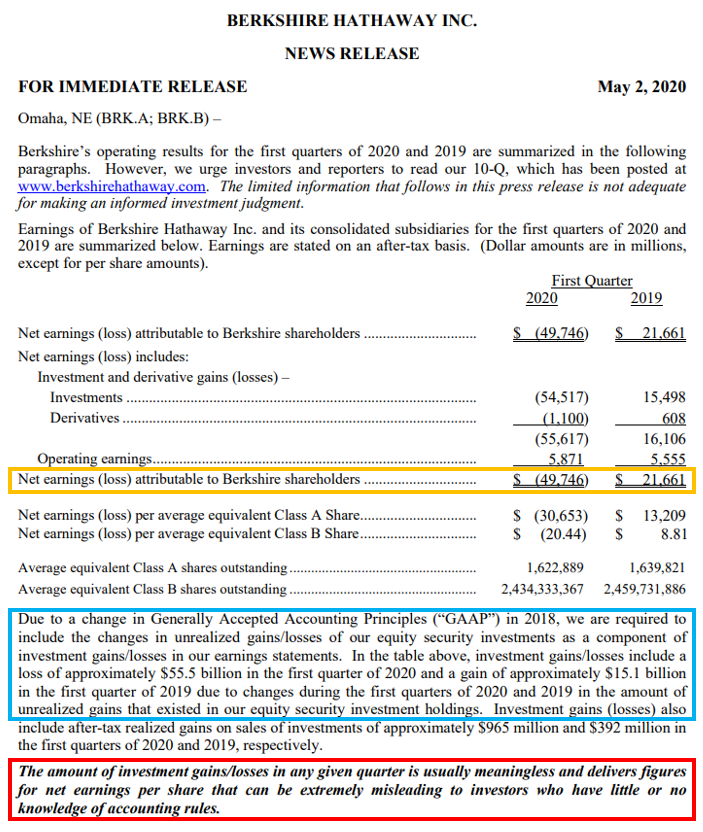

日経の記事にある、前年同期が216億ドルの黒字で、20年1~3月期決算の最終損益が497億ドルの赤字というのは、上記プレスリリースのオレンジ枠を指しています。

ここだけ見ると「えらいことになった!?」と思いそうですが、青枠を読むと2018年のGAAP(会計基準)の変更で株式の含み益/含み損(unrealized gains/losses)を純利益に含める必要がある旨を記載しています。

バークシャーハサウェイは赤枠の太字にあるように、純利益は会計基準の知識があまりない人にとっては「意味のないもの」と付け加えています。

同様のことは米国Yahoo! Financeの記事でバフェット氏の発言をまとめています。加えて、このことは2019年5月に既にバフェット氏は懸念事項として言及しており、今年になって出てきた新しいことではありません。

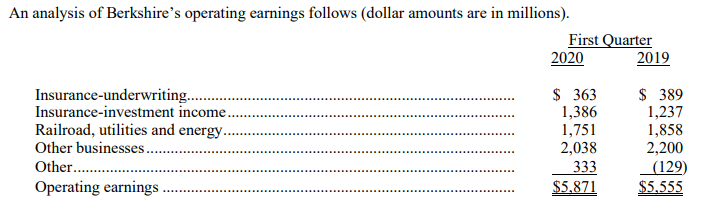

Yahoo! Financeの記事では、変更となった会計基準が誤解を招くため、純利益ではなく営業利益を見るとノイズを除去してパフォーマンスを判断できるとしていて、実際に営業収益を見ると赤字とはなっていません。

理解を深めるために、日本での例を挙げるとソフトバンクグループが保有しているアリババ株の話が当てはまります。

ソフトバンク保有のアリババ株は2020年2月時点で16兆円に及び、含み益もでています。にも拘わらず一兆円近い赤字の見通しになるとはどういうことでしょうか。

アリババ株はソフトバンクグループのソフトバンクビジョンファンド(SVF)が投資している株式とは異なり、ソフトバンクが直接保有している株式です。このような株は損益計算書ではなく貸借対照表に資産として扱われるため、事業の損益に影響を与えません。

そのためSVFの損益をアリババ株が埋め合わせることもなく、損益の見通しという話につながります。

会計基準が変わるというのは大きな影響があることが理解できたと思います。

株主総会後のバークシャーハサウェイ株価

株主総会後の最初の営業日である5月4日におけるバークシャーハサウェイの株価推移をS&P500と比較をしながら見てみます。

4月30日から米国株式は下落傾向でした。週が明けた5月4日のS&P500は寄り付きで下げたものの下げ幅は大きくなく、終値は5月1日を上回っています。

バークシャーハサウェイは寄り付きで一気に下落。S&P500とは対象的に、終日戻ることはなく、5月1日の終値である182.67ドルを下回る177.94ドルで終了しました。

バークシャーハサウェイの決算は発表されましたが、今後も多くの会社の第1四半期決算が揃います。米国での企業破綻のニュースが日本にも届き始めている中、上昇カーブを描いている様に見える米国株は予断が許されないのではないでしょうか。