iFreeレバレッジNASDAQ100を過去に積み立て、積立を止めた後も保有しています。

NASDAQ100の運用はQQQで行っている一方で、レバレッジをかけるとどれくらい貯められるかを試したいという気持ちで始めたのがきっかけ。

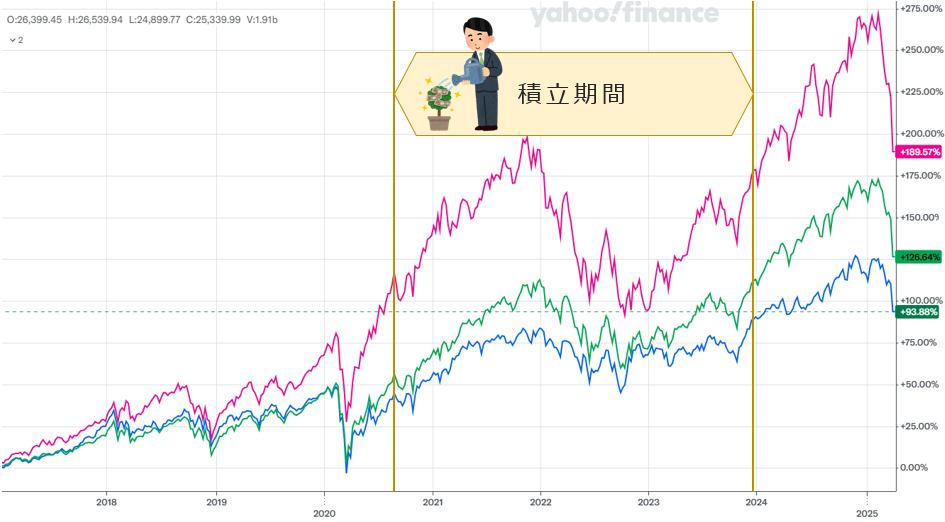

米国の株式市場は、2018年後半の下落からの戻りを見せていたところで、2020年3月のコロナ騒動による暴落を体験しています。

以降、テクノロジー関連を中心に過熱気味とも言える株価上昇となりました。しかし、2022年は一年かけて乱高下しながら下落。

2023年に入って、時々に下落はあるものの、AIバブルがあったため上昇していきました。

「レバナスは預金と同じ」というパワーワード、もといパワーフレーズを見かけたのが2020年。そのフレーズに対して「そうかな? そうかも?」と思い、iFreeレバレッジNASDAQ100を積み立てることにしました。

iFreeレバレッジNASDAQ100とは

大和アセットマネジメントのiFreeレバレッジNASDAQ100は、iFreeNEXT NASDAQ100インデックスとは異なる投資信託商品です。また、2023年時点では同様の投資信託も増えており、以下から選ぶことが出来ます。

- NZAM・レバレッジ 米国株式2倍ブル(NASDAQ100)(農林中金全共連アセットマネジメント)

- 楽天レバレッジNASDAQ-100(楽天投信投資顧問)

さて、iFreeレバレッジNASDAQ100の目論見書の「ファンドの目的」は以下のように書かれています。

日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることをめざします。

iFreeレバレッジNASDAQ100目論見書

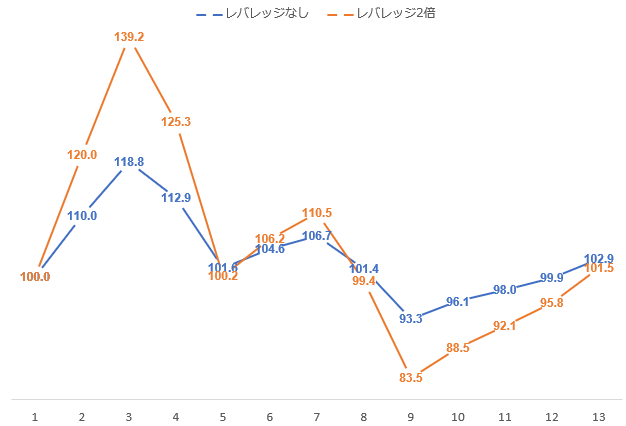

レバレッジをかけて値動きを指数の二倍にするように運用されていきます。レバレッジの詳細説明は省略しますが、二倍のレバレッジがかかっている投資信託は指数が10%上昇すれば、20%上昇するという動きをします。

これだけ聞くと「儲けが大きいなら、買うしかない」と思う方もいるでしょうが、世の中そんなに甘くありません。

下落が続けば指数よりも大きく下がります。上下変動を繰り返すと、基準価額も押し下げられます。レバレッジが無い場合、二倍だったケースで価格変動を下記チャートで示しています。

上昇している時は大きく跳ね上がるのですが、下がる時も暴落となるため、戻りが弱いとレバレッジがないケースに追い付きにくくなることがあります。

このような性質があるのに加え、iFreeレバレッジNASDAQ100の信託報酬は0.99%(税込)と高いです。ただ、先物で運用を行うので、必要経費と言えば妥当と言えます。

余談ですが、楽天証券の場合、楽天カード決済での積立で1%のポイント還元となります。しかし、本投資商品の性格を理解せずにポイント目当てで、積立を開始することはお勧めしません。

落とし穴がある投資信託商品なのですが、上昇相場の時は、YouTubeの投資系チャンネルでは、レバナスの煽りサムネイルを見かけることが増えます。

その裏付けなのか、実際に楽天証券の買付ランキングでは、この記事の初稿を書いた2021年8月29時点は米国市場が盛り上がっていたこともあり、7位に位置し、純資産も1,083億円と対前年+346%と大きく成長しています。

2023年6月23日時点は買付ランキングが20位に低下、2025年2月10日時点は84位。しかし純資産は2,487億円となっています。テクノロジー関連株が好調なのにもかかわらず、ランクが下がっているのは、NISAの枠が使えないことも関係はありそうです。

値動き

iFreeレバレッジNASDAQ100の値動きをみます。

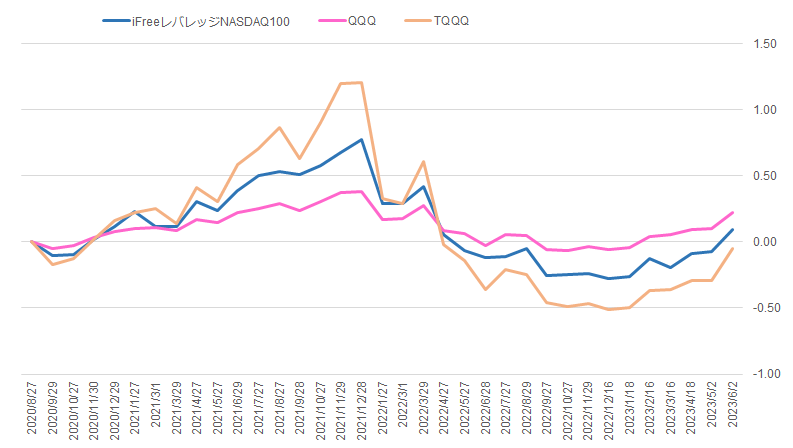

積立の約定日における基準価額を基に以下の通り、紺色の線で示しています。そして、初回積立の2020年8月27日の基準価額を0として、以降は指数化しています。

比較のために、QQQと三倍のレバレッジがかかっているTQQQの値動きも一つのチャートに納めています。

当然ですが、レバレッジのかかっていQQQと三倍のレバレッジがかかっているTQQQに挟まれるように、iFreeレバレッジNASDAQ100は推移していきます。

2021年後半は、TQQQの株価は大きく上昇。しかし2022年に入ってからは転げ落ちるに下落していきます。2023年6月に株価/基準価額は戻り、2025年にかけては右上がりとなっています。

二倍のレバレッジがかかっているiFreeレバレッジNASDAQ100は三年までの基準価額を超え、大きく伸びています。TQQQは三倍のレバレッジが故に、下落は大きく、2023年後半でようやく当初の水準に戻り、2025年には最も高い水準にあります。

レバレッジの有無でどのように株価/基準価額が推移するか、ここから分かると思います。

レバナスの積立ては預金ではない

毎月の積立金額と評価額の関係を見てきます。

積立は定額ではなく、その時々で見直すという変則的な方法を採っていたことと、2024年から積立を止めたため、きれいな結果ではありませんが、目安にはなるでしょう。

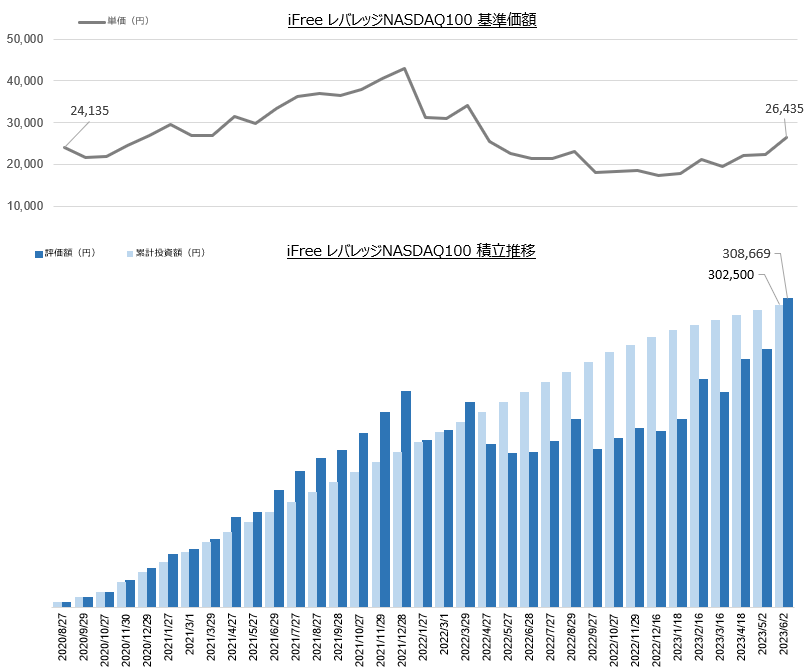

上段の折れ線グラフは、iFreeレバレッジNASDAQ100の基準価額推移です。積立を始めた当初は25,000円を割っていましたが、一時は40,000円を超えることもありました。

しかし、2022年に入ると一転して20,000円を割り、低空飛行を続けていましたが、AIを中心としたテクノロジー関連株の好影響により、再び40,000円を超えています。

下段の積立推移を見ると、累計の積立金額に対して、評価額は上回っています。2022年は評価額(青色)の棒グラフの長さが、累計投資額(水色)の棒グラフよりもかなり短くなっていたものの、辛抱強く保有していた結果、2025年には累計投資額の倍を超える評価額となっています。

2024年以降、評価益が大きく膨らんでいますが、2022年を振り返ると、レバナスを預金と呼ぶには憚られるくらい値動きが激しいです。

精神鍛錬が必要な積立て

下落時の対応

積立を開始した時はNASDAQ100が右上がりだったので、短期間でも30%近い運用成績を簡単に上げることができました。

しかし、下落相場に遭遇すると、レバレッジ商品の特徴を痛いほど感じることになります。この下落時の対応は悩みどころです。

積立を続ける場合、ドルコスト平均法のセオリーとして、そのまま無心に積立を続ければ良いと思います。市場が戻り相場になり、AIバブルと呼ばれる時期に入ると、NASDAQ100銘柄は大きく上昇するため、傷が埋まり、評価益が出ました。

個別株ではないため、指数に連動しているため我慢をすれば、ある程度傷は塞がると頭ではわかるものの、下落が長く続く低迷時の対応は、精神鍛錬です。

出口戦略が分からない

積立を止めた後の出口戦略は悩みどころです。取り崩す場合、トリニティ・スタディの考え方を導入してしまうと値動きが激しいがために、タイミングによっては大きく損をする恐れもありそうです。

この懸念に回答があるのかは分かりません。本投資信託を中心として将来に備えるのは危険であるし、ポイント還元に目が眩んで保有するようなものでもない事は言えます。