以前、2020年1月9日に三菱UFJ国際投信が米国株式(S&P500)に連動するETFを東京証券取引所に上場した際、ETFと投信の特徴を比較した記事を書きました。

過去の記事は下記からご覧ください。

ブログを書いている私自身も驚いているのが、予想以上にMAXIS米国株式(S&P500)に興味を持ってアクセスしている方が多いことです。

そこで、個人的に興味があり調べたことを記事にしようと、続編を書きました。

ETF同士を敢えて比較

この記事ではETFと投資信託の比較ではなく、S&P500に連動するETFを東京市場と米国市場で購入した場合のパフォーマンスを敢えて比較してみます。

「S&P500に連動するから同じはずだよね?」

結論を先に言うと「だいたい同じ」です。「だいたい」の度合いをどう感じるかは、以下をご覧ください。

2558 vs. VOO

今回、MAXIS米国株式(S&P500)上場投信(2558)と比較をするのは、Vanguard S&P 500 ETF (VOO)です。

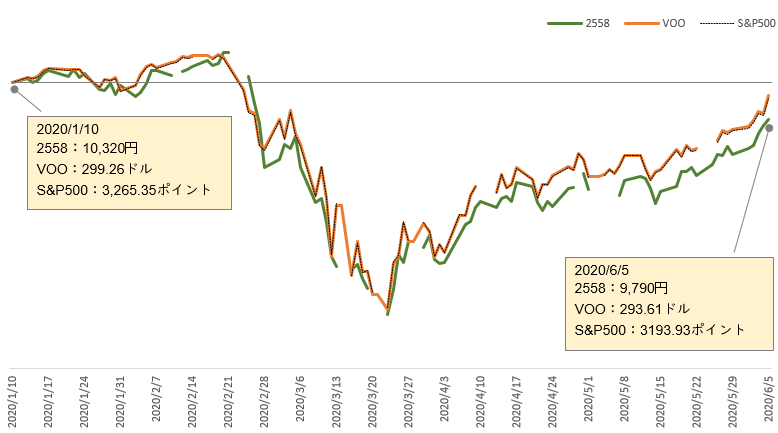

2558とVOOの半年間の価格推移

比較の前提条件は以下の通りです。

- 比較期間は、2020年1月10日~2020年6月5日

- 2020年1月10日の2558とVOOの終値を「1」として、終値の推移を指数化して算出

- 折れ線グラフで途切れている箇所は日本と米国での休場日(※左記に加え、一部データ取得不可で欠損あり)

折れ線グラフは相似形を描いています。2558とVOOの差異は、VOOはきれいにS&P500と連動してるのに対し、2558はS&P500と乖離が発生しています。

各ETFを買っていたら、どっちがお得?

売却益

では、2020年1月10日に2558とVOOを購入し、6月5日に購入した数量全てを売却した場合の試算をします。試算の前提は下記に示す通りです。

- 日本円で10万円分購入

- 2558:9株

- VOO:3株

- 購入時価格は各市場の前場寄付(朝市場が開いた時の価格)

- 2558:10,300円

- VOO:300.74ドル

- 売却時価格は各市場の前場寄付(朝市場が開いた時の価格)

- 2558:9,790円

- VOO:293.61ドル

- VOO取引時の為替レートは、1月10日と6月5日の高値と安値の中間値

- 2020年1月10日の購入:109.56円/ドル

- 2020年6月5日の売却:109.50円/ドル

- 売買手数料・為替手数料は楽天証券で購入したとする

- 米国株は特定のETFの買付手数料無料、売却時は0.495%(税込み)が発生

- 日本株は「いちにち定額コース」を利用と想定し無料

- 日本円とドルの為替手数料が25銭/ドル発生

- 信託報酬手数料は基準価格に含まれているため本試算では考慮しない

前提には含めていますが、購入時よりも売却時の価格が安くなっているため、譲渡益に対する課税はありませんので、結果は2558とVOOの損益でどちらが小さいかを比較します。

上記の折れ線グラフからもわかるように、VOOの損益が2558よりも少なくなっています。

10万円を五か月間だけの運用であるため、その差は1,451円ですが、VOOの為替手数料を支払ってもメリットがある結果となりました。

| 銘柄 | 購入時支払額(円) | 売却時取得額(円) | 損益額(円) | 損益(%) |

|---|---|---|---|---|

| 2558 | 92,700 | 87,300 | -5,400 | -5.8% |

| VOO | 99,099 | 95,150 | -3,949 | -4.0% |

分配金

VOOは、2020年1月10日~6月5日までに分配金の支払いがあります。2020年の権利落ち日が3月10日、支払日開始日は3月13日でした。

その金額を無理矢理に日本円に換算すると、一株当たり1.433ドルなので、三株分では4.299ドルです。日本円への為替は、3月13日のTTB(楽天証券が遡れないため、みずほ銀行を参考)を104.05円とし、米国と日本の税金を差し引いた結果、受取り金額は328円となります。

損益を少し補充できることになりました。

今後の乖離に注目

設定から約五か月という短い期間で、乖離が発生している理由まで踏み込んでいないため、今回は比較をした結果「差があった」という確認に留めています。

更に三ヶ月経過した九月、基準価格も変動してきたので、第二回の試算を下記記事で行っています。