S&P500を振り返る

2020年3月からの株価下落は出口が見えませんでした。主な原因は新型コロナウイルスと原油価格と言われています。まず、新型コロナ騒動が落ち着くのは当面先であり、当時は例えば米国では家賃などの支払い猶予を行う状況でした。

また、ブレント原油、WTI原油の直近価格は上昇カーブを描いているものの、2020年3月最終週は最低水準でした。さらに、米国のシェールガス企業であるホワイティング・ペトロリアムが4月1日に米連邦破産法第11条(Chapter 11)の適用を申請し破綻しました。

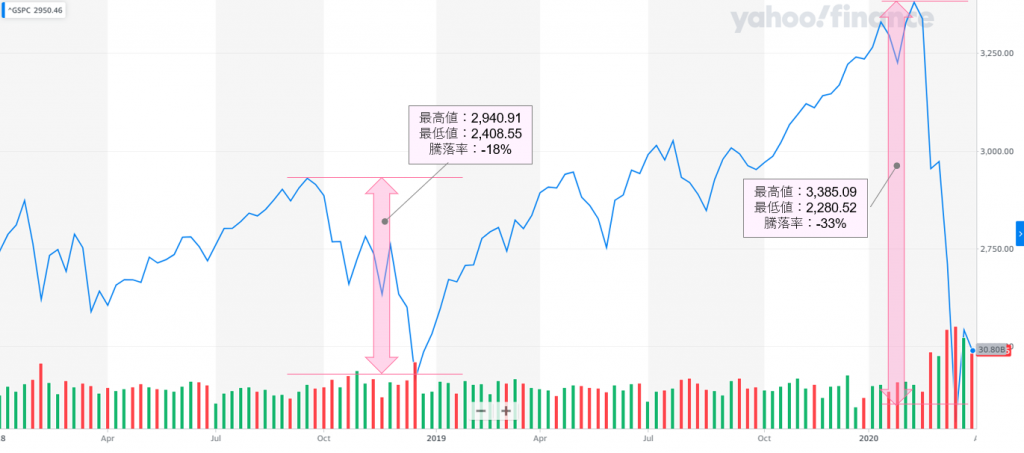

当時のS&P500は、3月23日を境に見せている上向きの線は「もしかしたら」と一瞬期待してしまいそうです。しかし、過去の〇〇ショックと比較すると、まだ入り口にいるように思えていました。

当時は暗いトンネルにいました。しかし旧NISAはあったものの、新NISAという制度はないため、パニックになった人は限定的であったと思います。

リスク許容度よりも気持ちが耐え切れず売却

つみたてNISAは2018年1月から制度が開始されました。制度開始当初からS&P500に連動する投資信託を積み立てている人は、2018年後半に下落を体験しているはずで、当時の下落は-18%でした。(下図の最高値と最低値の差)

今回は一か月経たないうちに-33%下落していますので、2019年に入ってからつみたてNISAを開始した人だけではなく、一昨年から積み立て始めた人も動揺は否めないと思います。

2018年から開始の制度を利用して資産形成をしようとしているということは、現在積み立てている資産は近々使う予定ではないものでしょう。そのため、リスク許容度の観点から投資信託を売却する理由は見当たりません。

とはいえ、事態終息の糸口も見えない今、自分が保有している資産の評価額が下がっていくのを見るのは、ゲームでHPが減っていくのを見てドキドキ、ハラハラするのに似ています。

ゲームであれば自分でなんとかできますが、株価は自分の力で何も出来ません。

その何も出来ないことに対して指を咥えて眺めるだけ、という状況に気持ちが耐えられなくなってしまい、売却することは避けたいです。

下落時は購入数量が増える

ドルコスト平均法の威力が発揮されるのは下落時で、S&P500の値が減少しているということは、毎月購入している投資信託の購入単価も下がるということです。

毎月同じ金額を投資しているのであれば、購入可能な数量が多くなります。

たかしくんは500円を持っていました。昨日、八百屋さんで一つ100円のリンゴを五個買えました。

今日も500円を持っています。八百屋さんを覗くと、リンゴがなんと半額の50円で売られています。今日は十個買うことができました。

リンゴを毎日買うのか?食べきれるのか?消費税はどうなっているんだ?という話はさておき、単価が変われば500円で購入できる個数も変わります。

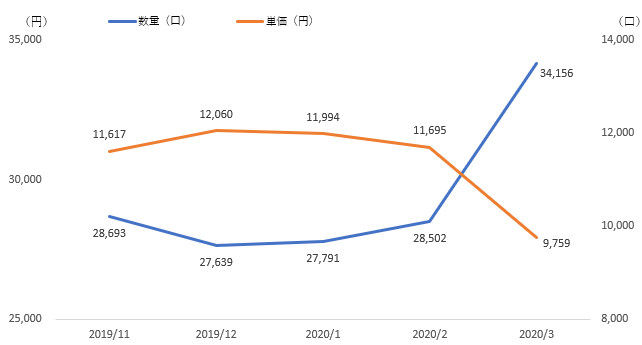

具体例として、2019年11月から2023年11月まで、旧制度のつみたてNISAでeMAXIS Slim米国株式(S&P500)を毎月33,333円分積み立てた時の単価と数量を以下に示します。約定日は毎月27日前後です。

購入単価が低い時の購入数量は大きく、S&P500が上昇するにつれて、購入単価が上がるため、購入できる口数が少なくなることが分かります。

この四年間で積み立てた投資信託の口数は1,033,212口でした。2024年に入ってからも、S&P500は好調で、基準価額が30,000円を超えているため、リターンはプラスの95%に達しています。

淡々と購入、放置をし続けることで、効果を得ることができます。

下落に遭遇すると損切をしたくなる気持ちが発生します。

それは、下落からの回復が一年かかるのか、もしくは十年を超えるのか不安になります。ただ、下落を目撃した時点でいきなり売却に走る前に、深呼吸をしてドルコスト平均法について考えることはしてもよいと思います。

それでも我慢できないあなた、もう一つの記事で二十年積立を続けた場合のシミュレーションを行っていますので、こちらもご覧ください。