つみたてNISA口座でeMAXIS Slim 米国株式(S&P500)を積み立てていたものの、改めて見直しを考えています。

理由は新しく設定される投資信託の中には、同じ内容でも信託報酬を下げて出てくるものもあります。出てくる度にポンポン乗り替えることまではしなくても、定期的に見直すことで運用コストを下げることが出来ます。

そこで、今回の見直しの中で見つけた投資信託を確認します。

【注意】本投資信託は個人の意見を記載しているのみで、推奨されるものではありません。投資信託商品の内容を確認した上で、ご自身の責任で投資判断を下してください。

ニッセイ・S⽶国株式500インデックスファンド

低廉な信託報酬

2023年11月13日設定のニッセイ・S⽶国株式500インデックスファンドは、コストの低廉さが際立っています。

費用は以下の通りで、目論見書に追加加算されるものは括弧に示しています。他の隠れコストは不明であるため、総コストのApple-to-apple比較は難しいものの、ニッセイ・S⽶国株式500インデックスファンドのコストは低く抑えられています。

| ファンド名 | 信託報酬(年率税込) | 備考 |

|---|---|---|

| ニッセイ・S米国株式500インデックスファンド | 0.05775% | 年率0.0011%が左記に加算 |

| eMAXIS Slim 米国株式(S&P500) | 0.08140% | |

| 楽天・プラス・S&P500インデックス・ファンド | 0.077% | |

| SBI・V・S&P500インデックス・ファンド | 0.0638% | 年0.03%が投資対象となる投資信託への信託報酬等 |

インデックス

「ニッセイ・S⽶国株式500インデックスファンド」という名前を見て気づいたことがありませんか、「S&P500」という単語がないないことを。

言葉を選ばずに言えば、「S米国株式500」という偽物感のある名前。これは一体何なのでしょうか。

この名前に低廉な信託報酬の秘密があります。

本商品を運用するニッセイアセットマネジメントの商品ニュースに以下の表現があります。

<略>指数のライセンス利⽤料を抑えることなどにより低コストを追求し、信託報酬率は⽶国株式に投資をするインデックスファンドで⽐較すると最低⽔準※となります。

※2023年9⽉末時点、追加型公募株式投資信託(ETF、投資⼀任向けを除く)の実質的な運⽤管理費⽤(投資対象の運⽤管理費⽤等を含む)についてFundmarkのデータをもとに当社調べ。

ニッセイアセットマネジメント

指数のライセンス利用料を抑えていることで、コストを下げているとのことです。つまり、S&P500は使ってない。

Solactive GBS United States 500 インデックス

本投資信託がS&P500の代わりに用いるインデックスは、Solactive GBS United States 500 インデックスと言うものです。

Solactive

インデックスを提供している会社は、Solactiveと言います。初めて聞く名前でどのような会社かというと。

- 本社はドイツのフランクフルト

- 設立は、リーマンショックの少し前である2007年

- 当初の会社名はStructured Solutionsで、2011年にSolactiveへ社名変更

- ドイツの三拠点と、カナダ、香港、オランダの計六拠点で展開中

S&P500を提供しているS&P Dow Jones Indicesから見ると、かなり若い会社です。イギリスを本拠に置くFTSE Russellと同様に、ドイツを本拠点とする欧州の会社でもあります。

勿論、インデックスプロバイダーが運用会社に請求するライセンス利用料は推測もできませんが、比較的若いSolactiveは、 S&P Dow Jones Indicesを意識した様な価格を提示しているのでしょう。その結果として投資信託のコストを下げることに繋がっている。

Solactive GBS United States 500 インデックス

さて、このインデックスの説明は、Solactive社によると以下の様に説明されています。

The Solactive GBS United States 500 Index intends to track the performance of the largest 500 companies from the US stock market and is based on the Solactive Global Benchmark Series. Constituents are selected based on company market capitalization and weighted by free-float market capitalization. The index is calculated as a price return index in USD and reconstituted quarterly.

Solactive

概略は次の通りです。

- ⽶国市場で上場している銘柄の時価総額上位500銘柄で構成

- 浮動株を用いた時価総額加重平均で算出

- 組入比率の見直しは四半期おき

S&P500の選定基準と比較すると、かなり緩和されている様に見えます。参考までに、2023年10月31日時点のS&P500の主な基準は:

- 米国企業であること

- 時価総額が245億ドル以上で、かつ50%の浮動株があること

- 直近、および過去四半期の平均で決算が黒字であること

- 株式の流動性が高い事(過去半年で平均25万株以上の取引)

- セクター比率を加味

となります。S&P500組入銘柄が、精鋭の様に見えてきます。

組入銘柄

S&P500と組入銘柄比較

実際に、銘柄ではどの程度差があるのでしょうか。

上位十銘柄での比較です。上位十銘柄でも約三割を占めるため、傾向を掴むのに充分でしょう。

Solactive GBS United States 500 インデックスは、STRIVE 500 ETF (STRV)というETF、S&P500はVOOを参考としています。また、銘柄名称はソースデータの表記のまま記載。

| STRV 銘柄 | 割合 | VOO銘柄 | 割合 |

|---|---|---|---|

| NVIDIA Corp | 7.31% | NVIDIA Corp | 7.75% |

| Apple Inc | 6.83% | Apple Inc | 6.87% |

| Microsoft Corp | 5.03% | Microsoft Corp | 6.15% |

| Amazon.com Inc | 3.39% | Amazon.com Inc | 3.84% |

| Alphabet Inc | 3.16% | Alphabet Inc. Class A | 3.11% |

| Broadcom Inc | 2.61% | Broadcom Inc | 2.79% |

| Alphabet Inc | 2.54% | Alphabet Inc Class C | 2.49% |

| Meta Platforms Inc | 2.42% | Facebook Inc Class A | 2.46% |

| Tesla Inc | 2.02% | Tesla Inc | 2.16% |

| Eli Lilly & Co. | 1.52% | Berkshire Hathaway Inc Class B | 1.58% |

それぞれの起点となる時期が異なるので、多少の際は見られますが、概ね両者の上位銘柄は似ています。

参考までにVOOとSTRVの銘柄重複具合を調べてみると、銘柄数で435で、ウエイトでは約96%となります。残り4%の差をどう考えるかという事になるでしょう。

S&P500とセクター構成比較

セクター構成も比較すると、ほぼ同じ構成となっています。両社とも2025年12月31日時点です。

パフォーマンス

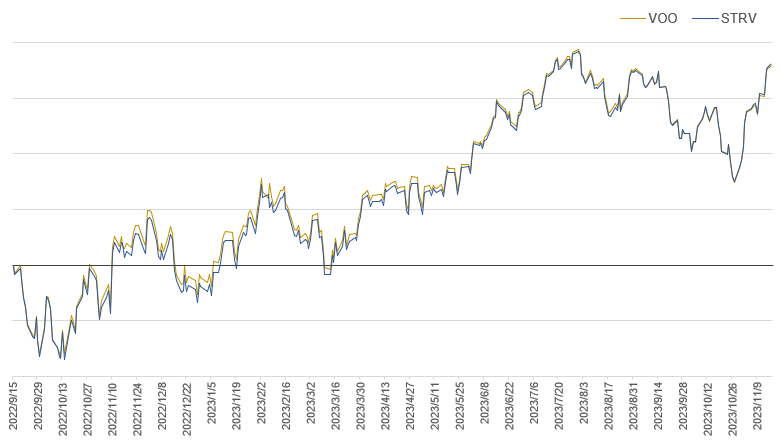

パフォーマンスもVOOとSTRVを、STRVの設定である2022年9月から比較しています。

推移を見ると、両ETFの線は相似なのですが、VOOの方が高いパフォーマンスとなっています。

STRVの設定日である2022年9月15日の終値から2026年2月6日の終値の上昇率を見ると、STRVは154%の上昇であるのに対し、VOOは177%のプラスでした。

こういうのでいいんだよ

「S⽶国株式500インデックス」「Solactive GBS United States 500 インデックス」と聞いたことのない単語が並ぶ投資信託商品を見てきました。

機械的なルールを設けて500社を選定という、S&P500とは似て非なるものと思いきや、厳格なルールに基づいて選定された500社と内容の差は小さく、

「こういうのでいいんだよ」

と呟いてしまう商品です。ただ、パフォーマンスを見ると、低コストと天秤にかけてしまう面は否めません。

コストが低いことを全面的に推し出していたeMAXIS Slim 米国株式(S&P500)は、2026年2月時点で純資産が10兆円を超えています。

そんな盤石な投資家基盤があるところに、より低廉な投資信託で殴りこんできたニッセイアセットマネジメントの新商品は純資産は二年強で400億円超えというルーキーと言えそうです。